相続時精算課税とは? |

|

|

|

| 平成15年に創設された制度です。これは贈与税の暦年課税方式の適用を受けることに代えて、選択により、相続時精算課税制度の適用を受けることができる制度です。 暦年課税の贈与税の基礎控除額は110万円ですが、この相続時精算課税制度の特別控除額は、2,500万円となっています。 この制度を選択した場合、その後の相続時にその贈与財産と相続財産とを合計した価額を基に計算した相続税から、既に支払った贈与税を控除することにより、相続税を納付することになります。このことから精算課税といわれています。 親が保有しているお金を子供に贈与することによって、お金が流通し消費経済が活性化することをねらった施策です。 | |

|

|

|

|

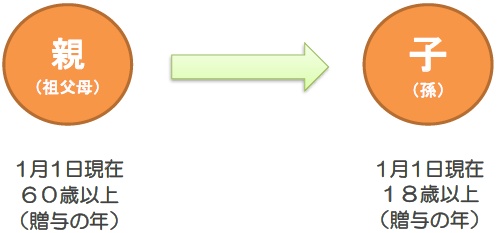

*親から子または祖父母から孫への贈与が対象となります。 *贈与財産は金銭だけだなく不動産等どんな財産でもよい。 *贈与の回数は何回でも相続が発生するまでできる。 *金額も無制限です。 ただし限度額を超える贈与額については20%の贈与税がかかります。(相続時に精算) |

|

|

|

|

|

| (1)具体的な手続き | |

|

適用を受けるためには「相続時精算課税選択届出書」を贈与税の申告期限(贈与をした翌年の3月15日)までに申告書に添付して提出します。 しかし、いったん選択した場合にはこれを撤回することはできません。その後の当事者間の贈与はすべて相続時精算課税となりますので、注意が必要です。つまり選択後に暦年課税の110万円の控除を受けることはできません。 |

|

| (2)両親のそれぞれから贈与を受けた場合の手続き | |

|

父及び母から受ける場合には、父、母ごとに「相続時精算課税選択届出書」を提出します。 この場合には、限度額は贈与者の父、母ごとにそれぞれありますので、合計5,000万円となります。 |

|

|

|

|

|

| (1)特別控除額 | |

|

特定贈与者(父、母)ごとに2,500万円 (最初の適用時にこの限度額に達しない場合には次年度以降に繰り越すこととなります) |

|

| (2)税率 | |

| 特別控除額を超えた金額について20% | |

|

|

|

私見ですが、将来相続税が多額に発生することが予定されている場合には、この相続時精算課税を選択することをあまりお勧めできません。 将来、相続税の発生がないか、発生しても少額の場合には非常に使い勝手の良い制度です。つまり、暦年課税の贈与税の基礎控除額は110万円ですが、将来相続税が発生しない程度の保有財産である場合には、この基礎控除額が2,500万円まで拡大されことと同じ効果があります。 なお、将来相続税が多額に発生する場合には、相続時精算課税の対象となった財産がその価額で相続財産に加算されるわけで、既にその財産を費消してしまっていた場合には新たにその時点で相続税だけが発生するので大変です。また。相続人間でこの制度を適用していたことが知らなかった場合には、相続の紛争のもとになりかねません。 この制度の適用にあたっては、慎重に判断する必要があるでしょう。 |

|

|

|

|

|

|

―住宅取得資金の贈与― 親、祖父母等から住宅取得資金の贈与を受けた場合、次の限度額まで贈与税が非課税とされる制度が拡充されています。 (一般住宅を取得した場合) 令和6年1月〜令和8年12月31日の贈与 省エネ住宅 1,000万円 それ以外の住宅 700万円 *受贈者は1月1日現在で18歳以上等一定の要件があります。 ―教育資金の贈与― 祖父母から孫、ひ孫に対して教育資金として一括贈与した場合1,500万円まで非課税とする制度です。税務署に対する手続でなく金融機関との手続きで行われます。 詳細な説明は省略しますが、銀行・信託銀行等の金融機関が窓口です。令和8年3月31日まで適用期限が延長されています。 ―結婚・子育て資金の贈与― 平成27年4月1日から令和9年3月31日までの期間に適用されます。 親・祖父母から18歳以上50歳未満の子・孫が一括して贈与を受けた場合、受贈者1人につき1,000万円まで(うち結婚資金は300万円まで)非課税となる制度です。 この制度も教育資金と同様に金融機関が窓口となります。金融機関に子や孫名義の口座を開設して拠出します。金融機関が領収書等をチエックし結婚・子育て目的の支出であることを確認することになっています。 |